ROE là gì? Công thức tính ROE như nào? Mối liên hệ giữa ROA và ROE là gì? Quan hệ giữa ROE và các chỉ số tài chính khác ra sao? Nếu bạn cũng đang thắc mắc về vấn đề này, hãy đi tìm lời giải đáp qua bài viết sau đây

Mục lục

Chỉ số ROE là gì?

ROE là viết tắt của từ Return On Equity, thường gọi là lợi nhuận trên vốn chủ sở hữu, hay lợi nhuận trên vốn cũng được.

Có thể hiểu: Bạn bỏ tiền của chính mình ra (không vay mượn) để mở quán cà phê, trong 12 tháng có một số tiền lời. Thì chỉ số ROE chính là tỷ số của số tiền lời / tiền vốn bạn bỏ ra. Cụm từ “một vốn, bốn lời” thì ROE = 4 / 1 = 4 hay 400%, đơn vị tính ROE là %

Chỉ số ROE như thế nào là tốt?

Một trong những tiêu chí đánh giá công ty có đủ năng lực tài chính theo chuẩn quốc tế, thì chỉ số ROE phải đạt mức tối thiểu 15%.

Đây là tiêu chí rất quan trọng để Buffett lựa chọn công ty, ông muốn công ty có ROE >= 15%.

Theo tiêu chí CANSLIM của Wiliam O’Neil thì ROE của doanh nghiệp cũng phải tối thiểu 15%.

Tuy nhiên, chúng ta không nên chỉ xét một năm riêng lẻ mà nên là nhiều năm, ít nhất là 3 năm. Theo cá nhân người viết, nếu doanh nghiệp duy trì được ROE >=20% và kéo dài ít nhất 3 năm, thì mới thuyết phục rằng nó có vị trí trên thương trường.

Vậy: ROE >=15% duy trì ít nhất 3 năm thì được đánh giá doanh nghiệp làm ăn hiệu quả

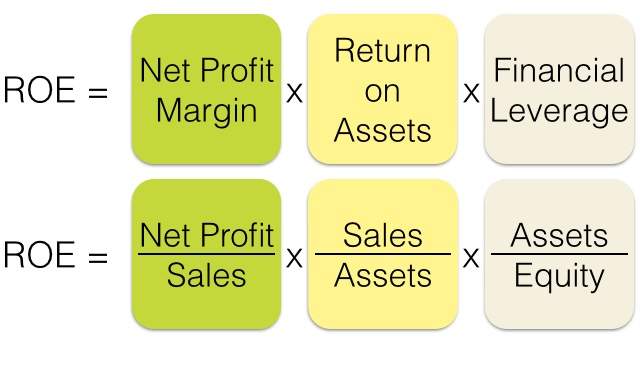

Ngoài ra, bạn cũng nên quan tâm đến yếu tố động của ROE, tức là ROE có xu hướng tăng hay giảm, tuy nhiên bạn không nên nhìn vào xu hướng tăng giảm một cách vô hồn, mà còn nhìn vào yếu tố tác động đến ROE để phân tích, Chỉ số ROE được tạo nên từ tích của 3 yếu tố:

ROE = lợi nhuận biên X vòng quay tài sản X đòn bẩy tài chính

Chính sự phân tích 3 yếu tố tạo nên chỉ số ROE, nhà đầu tư sẽ hiểu được lý do và tìm ra được những cổ phiếu tăng trưởng ổn định. (Cụ thể ở phần 6)

Khi ROE tăng chứng tỏ doanh nghiệp sử dụng vốn hiệu quả hơn so với trước đây, khi đó nhà đầu tư cũng sẽ thường dự đoán ROE những năm tiếp theo sẽ cao hơn ROE hiện tại, và đánh giá cổ phiếu khả quan hơn. Ngược lại khi chỉ số ROE giảm thì nhà đầu tư sẽ đánh giá thấp cổ phiếu hơn.

Kết luận:

ROE >=15% + ROE ngày càng tăng + Duy trì ít nhất 3 năm => Doanh nghiệp tốt.

Cách xác định chỉ số ROE

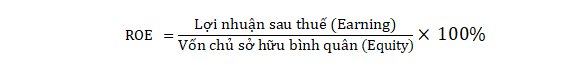

Công thức tổng quát:

Trong bài viết này GoValue sẽ giới thiệu các bạn 2 cách xác định chỉ số ROE.

Tính chỉ số ROE trực tiếp thông qua báo cáo tài chính

Bạn có thể dễ dàng tính toán chỉ số ROE từ Báo cáo tài chính (BCTC) của doanh nghiệp, được công bố định kỳ hàng quý và hàng năm.

Ví dụ: Tính chỉ số ROE của Tổng công ty hàng không Việt Nam (HVN) năm 2018

Bước 1: Xác định chỉ tiêu Lợi nhuận sau thuế

Trên báo cáo kết quả hoạt động kinh doanh, ta lấy lợi nhuận sau thuế của HVN năm 2018 là 2,598 tỷ đồng.

Bước 2: Xác định chỉ tiêu Vốn chủ sở hữu bình quân

Do đó, nếu chỉ lấy VCSH tại thời điểm 31.12.2018, sẽ không phản ánh đúng bản chất thay đổi về vốn của công ty trong cả một năm.

Ở bước này, ta sử dụng VCSH đầu kỳ và cuối kỳ để tính VCSH bình quân cho cả năm 2018 theo công thức sau đây:

Bước 3: Tính chỉ số ROE

Việc còn lại bạn chỉ cần thay số liệu vào công thức:

Lợi nhuận ròng trong Chỉ số ROE là gì và được hiểu thế nào?

Lợi nhuận ròng là gì: được hiểu là Lợi nhuận cuối cùng của Doanh nghiệp sau khi đã trừ hết tất cả các Chi phí Hoạt động, Thuế, … và đây là Lợi nhuận thuộc cổ đông – Chủ của Công ty. Do Mô hình Công ty được chia làm 2 loại do đó Lợi nhuận ròng sẽ được hiểu theo từng Mô hình như sau:

+ Mô hình không có Công ty con: Nếu Doanh nghiệp mà không có Công ty con (Nắm >50% cổ phần trở lên) thì Lợi nhuận ròng sẽ chính là Lợi nhuận sau thuế của chính Công ty trong Báo cáo Tài chính như Hình ảnh Lợi nhuận sau thuế – PPC – Báo cáo Kiểm toán năm 2018 của PPC – Công ty CP Nhiệt Điện Phả Lại (PPC không có Công ty con). Đây là trường hợp đơn giản, khá ít Công ty trên sàn áp dụng mô hình này.

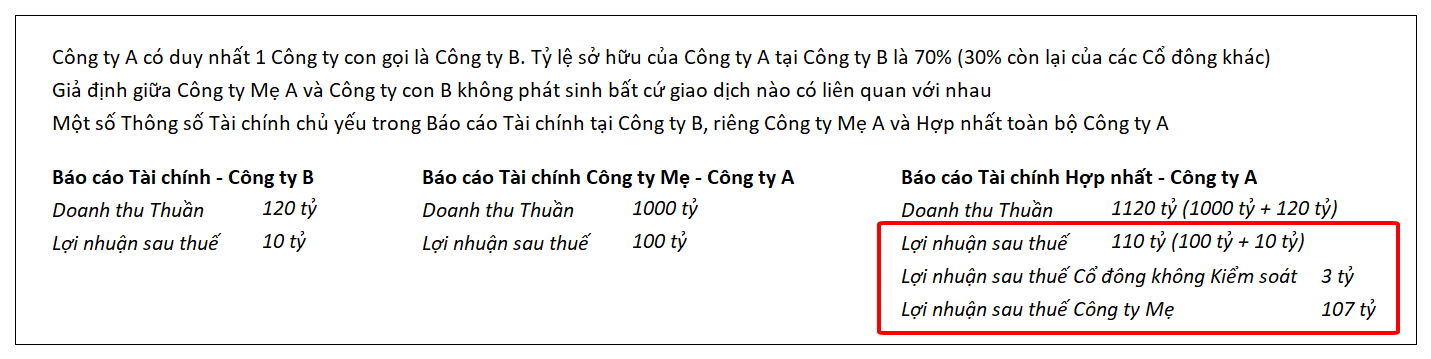

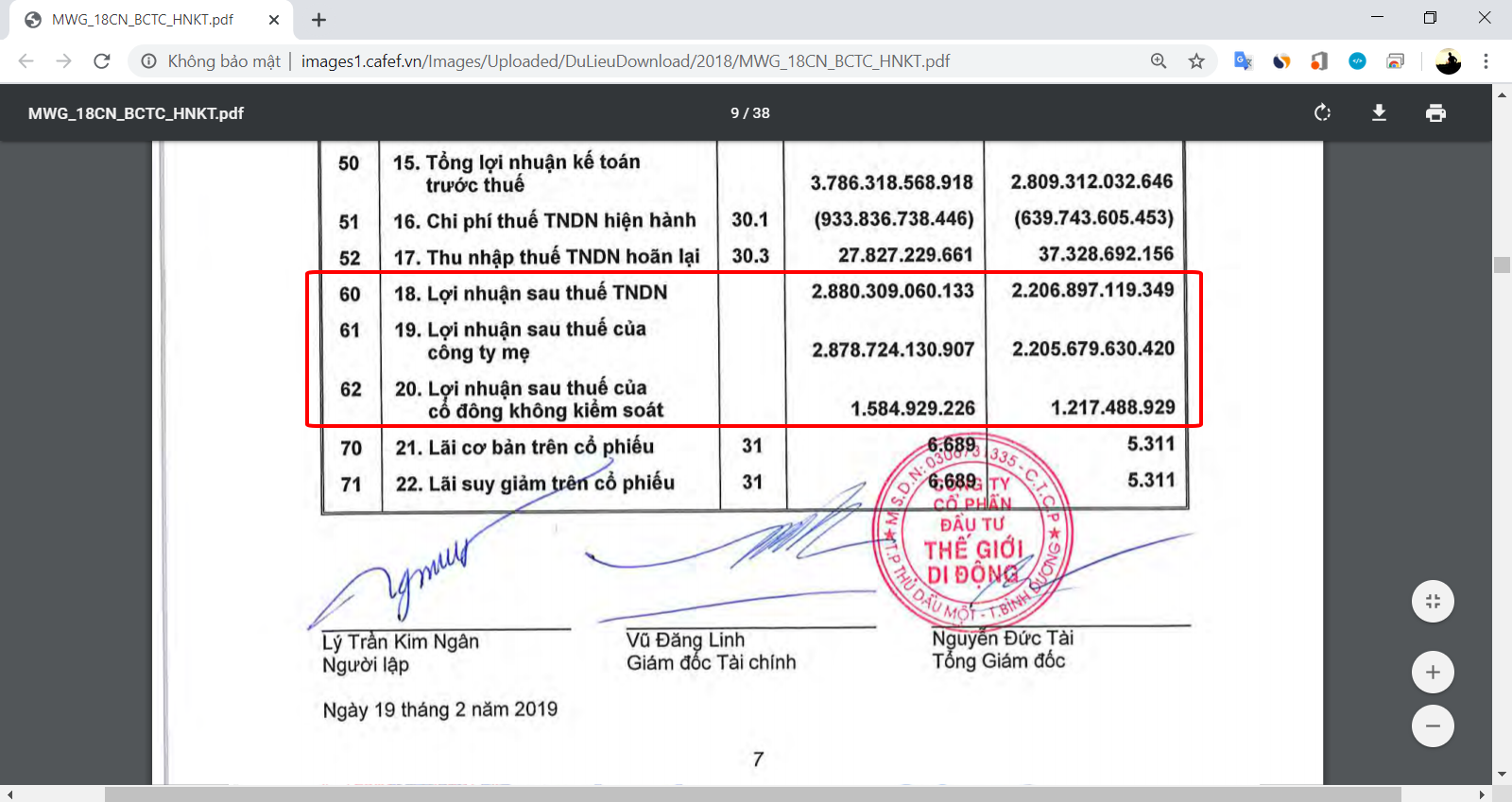

+ Mô hình có Công ty con: Nếu Doanh nghiệp có ít nhất 1 Công ty con (Nắm từ 50% đến <100% cổ phần trở lên) thì Lợi nhuận ròng lúc này sẽ là Lợi nhuận sau thuế của Cổ đông Công ty Mẹ hoặc có nơi dùng tên gọi là Lợi nhuận sau thuế của Công ty mẹ, Lợi nhuận sau thuế của Chủ sở hữu, Lợi nhuận sau thuế của Ngân hàng … trong Báo cáo Tài chính Hợp nhất như Hình ảnh dưới:

Trong Ví dụ trên, Công ty A nắm 70% cổ phần tại Công ty B nên A là Mẹ của B. Ở phía Doanh thu Thuần thì dễ thấy Doanh thu Thuần trên Báo cáo Tài chính Hợp nhất của Công ty A chính bằng Tổng Doanh thu Thuần của Công ty Mẹ A và Công ty con B (Hợp nhất 100% Doanh thu Thuần của B). Tuy nhiên ở phía Lợi nhuận thì Lợi nhuận sau thuế trên Báo cáo Hợp nhất Công ty Mẹ A sẽ được bóc tách tiếp thành 2 phần:

* Lợi nhuận sau thuế Cổ đông không Kiểm soát: chính là Lợi ích của các Cổ đông nhỏ tại Công ty con B – 30% của 10 tỷ Lãi là 3 tỷ đồng.

* Lợi nhuận sau thuế Công ty Mẹ: chính là Lợi nhuận thực trên Báo cáo Tài chính Hợp nhất toàn bộ của Cổ đông Công ty Mẹ. Gồm: Lợi nhuận sau thuế trên Báo cáo Tài chính Công ty Mẹ A – 100 tỷ và Tỷ lệ % lợi ích của A tại Lợi nhuận sau thuế Công ty con B – 70% của 10 tỷ Lãi là 7 tỷ đồng. Tổng thực ở đây là 107 tỷ đồng (Chứ không phải là 110 tỷ đồng như nhiều bạn vẫn lầm tưởng). Và đây chính là Lợi nhuận ròng trong Mô hình có Công ty con.

Do đó Lợi nhuận ròng chính là Lợi nhuận sau thuế của Cổ đông Công ty Mẹ trong Mô hình có Công ty con. Và được tính bằng Lợi nhuận sau thuế sau khi đã trừ đi Lợi nhuận sau thuế của Cổ đông không kiểm soát trên Báo cáo Tài chính Hợp nhất của Công ty Mẹ. Bạn cũng có thể xem thêm Lợi nhuận ròng của các Công ty Niêm yết lớn khác trong năm Tài chính 2018 trên sàn Chứng khoán như: FPT – FPT, VJC – VietJet Air, VIC – VinGroup, HPG – Hòa Phát, VCB – Vietcombank, GAS – PV Gas, …

Ý nghĩa của chỉ số ROE là gì?

Như đã tìm hiểu về ROE là gì trên đây, ta thấy chỉ số ROE cho thấy mức độ hiệu quả về việc sử dụng vốn của doanh nghiệp, hay nói cách khác 1 đồng vốn của doanh nghiệp bỏ ra sẽ thu được bao nhiêu đồng lời.

Về mặt lý thuyết, chỉ số ROE càng cao cho thấy khả năng sử dụng càng hiệu quả của doanh nghiệp. Chỉ số ROE được các nhà đầu tư phân tích so sánh với các cổ phiếu cùng ngành trên thị trường từ đó đưa ra quyết định đầu tư.Thông thường, cổ phiếu có chỉ số ROE cao thường được các nhà đầu tư ưa chuộng hơn và những cổ phiếu có ROE cao thì giá của cổ phiếu đó cũng cao hơn

Khi đánh giá ROE, nhà đầu tư thường đánh giá ở các góc độ:

- ROE nhỏ hơn hoặc bằng lãi vay ngân hàng: nếu doanh nghiệp có lãi vay ngân hàng lớn hơn hoặc bằng ROE thì lợi nhuận tạo ra cũng chỉ để trả lãi vay ngân hàng mà thôi.

- ROE lớn hơn lãi vay ngân hàng: thì cần đánh giá xem doanh nghiệp đã vay ngân hàng và đã khai thác hết lợi thế cạnh tranh trên thị trường hay chưa, từ đó xem xét doanh nghiệp này có khả năng tăng ROE trong tương lai không

- Ngoài ra, chỉ số ROE cao và duy trì trong nhiều năm cũng cho thấy lợi thế cạnh tranh của doanh nghiệp. Thông thường, những doanh nghiệp có năng lực, lợi thế cạnh tranh cao, hay độc quyền thường có chỉ số ROE rất cao.

Đánh giá doanh nghiệp dựa trên chỉ số ROE

Trong bối cảnh nền kinh tế phát triển ổn định, đối với các nhà đầu tư chuyên nghiệp, một trong những tiêu chỉ đánh giá doanh nghiệp có đủ năng lực tài chính thì chỉ số ROE phải lớn hơn hoặc bằng 15%. Tuy nhiên, đối với nền kinh tế đang phát triển và tình hình lạm phát cao thì chỉ số ROE bằng 15% rất khó để làm hài lòng nhà đầu tư.

Chúng ta không nên xét chỉ số ROE trong 1 năm mà nên xét trong nhiều năm, ít nhất là 3 năm. Như vậy, nếu chỉ số ROE luôn ở mức 15% trở lên trong vòng 3 năm và có xu hướng tăng thì doanh nghiệp được đánh giá là làm ăn có hiệu quả.

Ngoài ra, khi đánh giá ROE thì cần xem xét đến các yếu tố tác động khác có thể tác động đến tình hình kinh doanh của doanh nghiệp như: ngành nghề kinh doanh, thị trường, lạm phát,…

Xem thêm: ROA là gì? Chỉ số ROA như thế nào là tốt?

Phân tích ROA và ROE

Trên thị trường chứng khoán, các nhà đầu tư thường chú ý tới cổ phiếu các doanh nghiệp có ROA và ROE tăng trưởng đều đặn. Đây là chính là yếu tố để nhận ra một cổ phiếu có tiêm năng hay không.

Trong việc đánh giá ROA và ROE cần xem xét các yêu tố về ngành nghề kinh doanh của doanh nghiệp. Mỗi doanh nghiệp trong các ngành khác nhau thường có sự khác biệt lớn trong chỉ số này.

Ngay cả khi cả khi ROA hay ROE bằng nhau hoặc có sự chênh lệnh lớn cũng cần có sự phân tích kỹ lưỡng.

Ví dụ, doanh nghiệp A có tổng tài sản 100 tỷ đồng và lợi nhuận sau thuế 10 tỷ đồng sẽ có ROA ngang bằng với doanh nghiệp B có tổng tài sản 5 tỷ đồng và lợi nhuận sau thuế 500 triệu đồng. Tuy nhiên, có thể nhận thấy quy mô tài sản doanh nghiệp A cao hơn nhiều so với doanh nghiệp B.

Một ví dụ khác, doanh nghiệp C có vốn chủ sở hữu 100 tỷ đồng và doanh nghiệp D với 80 tỷ đồng, tổng nợ lần lượt của C, D lần lượt là 50 tỷ và 200 tỷ đồng. Cả hai doanh nghiệp đều đạt cùng mức lợi nhuận 1 tỷ đồng, như vậy ROE của doanh nghiệp D sẽ cao hơn doanh nghiệp C. Nhưng trong trường hợp này, doanh nghiệp C lại có khả năng đảm bảo tài chính tốt hơn nhờ sử dụng ít nợ vay.

Nguồn vốn doanh nghiệp được chia làm hai phần gồm vốn vay và vốn chủ, ROE giúp người phân tích thấy được khả năng mà doanh nghiệp đang mang đến lợi nhuận từ vốn góp cổ đông, vì vậy cần phải đánh giá nhiều vấn đề khác như tỷ lệ đòn bẩy (vay nợ) hay tương quan giữa ROE với lãi suất ngân hàng…

Mô hình Dupont

ROA và ROE có mối tương quan với nhau thông qua mô hình phân tích Dupont.

ROE = ROA * Đòn bẩy tài chính = ROA * Tổng tài sản/VCSH = ROA * (1+Tổng nợ/VCSH)

Lưu ý: Tổng Tài sản = Tổng nguồn vốn hay (Tổng nợ + vốn chủ sở hữu)

Ngoài ra, có thể triển khai tiếp thành hệ số dưới đây để thấy được ROE tính toán dựa trên các hệ số về biên lợi nhuận ròng, hiệu suất sử dụng tài sản, hệ số đòn bẩy tài chính.

ROE = (Lợi nhuận sau thuế/Doanh thu) * (Doanh thu/Tổng tài sản)*(Tổng tài sản/VCSH)

Như vậy, sự thay đổi của ROE quyết định bởi nhiều yếu tố về khả năng sinh lời từ doanh thu (khả năng kiểm soát chi phí, thuế suất, lãi vay…), khả năng sử dụng tài sản (khả năng tạo ra thu nhập từ việc sử dụng vốn để tài trợ tài sản trong sản xuất kinh doanh) hay tỷ lệ sử dụng nợ vay.

Xem thêm: Chỉ số ROI là gì? Cách tính và đo lường chỉ số ROI

Một số lưu ý về chỉ số ROE là gì?

Để đầu tư có hiệu quả, nhà đầu tư cần lưu ý một số vấn đề như sau:

- Không nên quá coi trọng quá mức chỉ số ROE, cần có sự phân tích, đánh giá, so sánh đồng thời với các chỉ số tài chính khác cũng như các doanh nghiệp cùng ngành để đưa ra quyết định đầu tư đúng đắn

- Chỉ số ROE có thể bị bóp méo trong trường hợp doanh nghiệp giảm vốn chủ sở hữu bằng cách mua lại cổ phiếu quỹ; khi đó, lợi nhuận không đổi và vốn chủ sở hữu giảm đi => chỉ số ROE tăng.

Nếu còn thắc mắc vấn đề gì trong bài viết trên, vui lòng để lại phản hồi bên dưới. Đội ngũ Winerp.vn sẽ tích cực trả lời những phản hồi của các bạn. Chúc các bạn thành công.